赤字が出たときは翌年以降の黒字と相殺できる

札幌市東区の税理士が執筆するお役立ちブログ。

今回のテーマは、「赤字を3年間繰り越すことができる」です。

青色申告の特典として、事業を行っていて赤字になってしまった場合は、翌年以降の黒字と相殺できるんです!

つまり、翌年に納める税金が減るということになります。そして、この赤字は3年間有効です。

でも、3年も赤字が黒字と相殺できないという状況はマズイですよ。

青色申告の特典。どんなものがあったか、今回もまず復習しよう。

このほか、隠れたメリットとして、推計課税がされないということがあります。

そうそう、前回は一緒に時代劇コントをやったよね。今回はどんな特典を説明してくれるの?

吾郎くん、時代劇コント以外の部分もちゃんと覚えてるかい?

今回は、赤字になった場合、その赤字は3年間繰り越せるという特典について説明するね。

赤字を繰り越せる?ぜんぜん意味がわからないなぁ・・・

そうだよね。でも大丈夫、今回も一緒に勉強しようね。事業を始めた年は、売上があまり増えなかったり、様々な経費がかかったりで赤字になることが多いので、しっかり勉強して損をしないようにしないとね。

「純損失の繰越し」の解説

のりあき税理士と吾郎くんが話していた「赤字を3年間繰り越せる」という特典(以下「純損失の繰越し」といいます)。

その内容はどういうものなのか、一緒にみていきましょう。

条件

- 青色申告書を提出していること

赤字(損失)が出た年において、所得税について青色申告書を提出していることが必要です。

赤字の年に青色申告書を提出していなければ、翌年以降に青色申告書を提出していても、赤字と黒字を相殺することがでません。

※本来は、損益通算の結果残った赤字(純損失)がある場合という規定になっていますが、ここでは事業所得しかないものとして、損益通算については説明を省略します。

- その後も連続して申告書を提出していること

赤字(損失)が出た年のその後の年についても連続して確定申告書を提出することが必要です。

当然ではありますが、確定申告書を提出しないと、いくらの黒字と相殺するのかがわからないので、この特典を利用することができません。

具体的な計算例

- 3年以内に黒字と相殺できるパターン

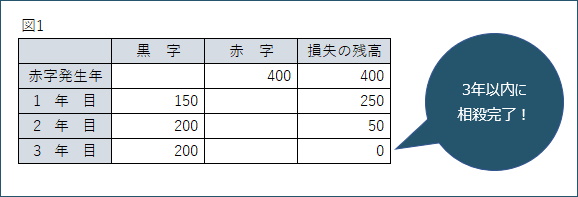

まず、図1を見てみましょう。

初年度に、400の赤字を出してしまいました。

赤字を出した次の年(1年目)は、150の黒字が出ました。

前年の赤字400と相殺して、利益が0となるので税金はかかりません。

なお、赤字の繰越額は400-150=250です。

その次の年(2年目)は、200の黒字が出ました。

赤字の繰越250と相殺して、利益が0となるので税金はかかりません。

なお、赤字の繰越額は250-200=50です。

その次の年(3年目)は、200の黒字が出ました。

赤字の繰越50と相殺した残りの150が利益となります。

このように、赤字を出した翌年から3年間のうちに黒字と相殺することができました。

- 3年以内に黒字と相殺できなかったパターン

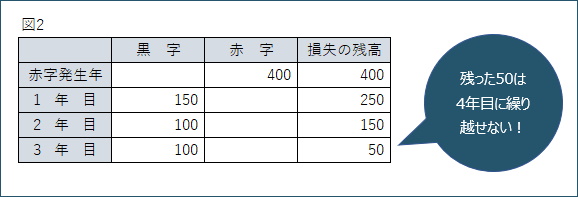

次に、図2を見てみましょう。

初年度に、400の赤字を出してしまいました。

赤字を出した次の年(1年目)は、150の黒字が出ました。

前年の赤字400と相殺して、利益が0となるので税金はかかりません。

なお、赤字の繰越額は400-150=250です。

その次の年(2年目)は、100の黒字が出ました。

赤字の繰越250と相殺して、利益が0となるので税金はかかりません。

なお、赤字の繰越額は250-100=150です。

その次の年(3年目)は、100の黒字が出ました。

赤字の繰越150と相殺して、利益が0となるので税金はかかりません。

なお、赤字の残額が50ありますが、4年目に繰り越すことができません。

つまり、4年目に黒字だとしても、この50と相殺することができないということです。

純損失の繰戻し

ここまで、純損失の繰越について説明してきましたが、純損失の繰越のほかに、純損失の繰戻しという制度もあります。

概要をご紹介します。

もし青色申告書を提出した年に黒字で、その翌年が赤字だった場合。

純損失の繰越しの代わりに、その損失額を前年に繰り戻して、前年分の所得税の還付を受けることができます。

つまり、前年の利益から今回の損失を差し引いて税金を計算しなおして、多く納めたことになる分の税金を返してもらうことができるということです。

なんかわかってきたぞ。赤字と黒字を相殺できるなんて、素敵😍

たしかに、相殺できるのはありがたいね。でも、よろこんでばかりもいられないよ。個人事業の場合は赤字イコール生活費にあてるお金が出てこないということになるからね。

よっぽど預貯金があれば別だけど、商売を生活の糧とするのなら、絶対黒字にしないとご飯が食べられないということになるよ。

そっか…

がんばるぞぉ。

札幌市東区の税理士、木津憲亮(きつけんすけ)です。

1976年1月11日生まれ、奥尻島出身。

私は、個人事業主や小さな会社を専門に応援する税理士です。

このブログでは、個人事業主の方や小さな会社の経営者様が間違った知識で失敗したり、知らずに損をしたりすることのないようにという願いをこめて情報を発信しています。

あなたの夢の実現に、少しでもお役に立てれば幸いです。

プロフィール詳細はこちら