30万円未満の備品なら今すぐ経費に!

札幌市東区の税理士が執筆するお役立ちブログ。

今回のテーマは、「30万円未満の備品が今すぐ経費になる」です。

青色申告には、様々な特典があります。

前回は、その特典のうち青色申告特別控除(最大65万円)が最も恩恵を受けられるというお話でした。

今回は、その次に恩恵があると思われる、少額減価償却資産の特例について解説します。

本来、10万円以上の固定資産は、購入した年に全額ではなく一部しか経費にすることができません。それが青色申告をしていると、30万円未満の固定資産が購入した年に一発経費になるのです。

青色申告の特典。どんなものがあったか復習しよう。

このほか、隠れたメリットとして、推計課税がされないということがあります。

思い出した。そうそう、すてきな特典があったんだよね。今回はどんな内容なの?

吾郎くん、そんなにあせらないで。

今回は、30万円未満の備品(少額減価償却資産)なら買った年に全額を経費にすることができるという特典について説明するね。

あのう…

それが特典なの?だって、お金を払って買ったんだから経費になるのはあたりまえじゃないの?

そうだね。感覚的にはそう思うよね。でも、10万円を超える備品は買った年には一部分しか経費にならないんだよ。備品の種類によって、何年間かに分けて経費にしていく(減価償却)というルールになっているんだ。このルールについてはまた別の機会に説明するね。

なるほど。本来は10万円未満なのに青色申告をすれば、30万円未満に…

のりあき屋、お主も悪よのぅ

吾郎殿こそ(笑)

って別に悪いことではないよ。冗談はさておき、それでは詳しくみてみよう。

少額減価償却資産の特例の詳細

のりあき税理士と吾郎くんが話していた「30万円未満の備品なら買った年に経費に」という特典(以下「少額減価償却資産の特例」といいます)。

なにやらお得感がありますが、その内容はどういうものなのか、一緒にみていきましょう。

特例の対象となる者

少額減価償却資産の特例を利用できるのは、中小事業者で青色申告書を提出する者とされています。

中小企業者とは、常時使用する従業員の数が1,000人以下の方をいいますので、個人事業者であればほとんどの方があてはまりますね。

どんな備品が対象になる?

備品の種類についてはとくに限定されていません。

ただし、税額控除などの他の規定の適用を受けるものについては、少額減価償却資産の特例の対象になりません。

ファミレスでクーポンの併用ができないことがあるというのと似たようなものです。

注意点は?

- 合計金額の制限

30万円未満の備品であれば、どんなにたくさん買っても経費になるのでしょうか。

いえいえ、少額減価償却資産の特例の対象となるには、その年に合計で300万円以下までという制限があります。

300万円を超えて購入した備品については、通常どおり減価償却という方法で何年かにわたって経費にすることになります。

- 取引単位

30万円未満かどうかを判定するには、「取引単位」に注意が必要です。

例えば、応接セット。

テーブルとイスが1セットで取引されるので、テーブルとイスのそれぞれ1つずつではなく、セットの値段で30万円未満かどうか判定します。

ただし、この「取引単位」の考え方は裁判になるぐらい判定が難しいケースもあるので、迷ったら税理士に相談したほうがいいですね。

- この特例には期限があります

少額減価償却資産の特例は、租税特別措置法(措置法)という法律の28条の2に定められたものです。

この措置法には、「いつからいつまでの間、こういう取扱いにします。」というように、期間を区切って取り扱いが決められています。

少額減価償却資産の特例については、「平成18年4月1日から令和4年3月31日までの間に買った備品」という旨が定められています。

ただし、期限が近づくと法律改正によって延長されるということが繰り返されています。

いつかは終了するのかもしれませんが、当分は延長され続けるのではないかと思われます。

吾郎くん、ちょっと長くなったけど、少額減価償却資産の特例について理解できたかな?

うん。だいたいわかったかな。とりあえず、「30万円未満なら経費!」ってことで。

ざっくりまとめすぎ…

まあ、細かくはいろいろあるけど、そこをおさえておけばよしとしましょう。

あと、ひとつだけ補足です。 この特例を利用するには、確定申告のときに提出する「青色申告決算書」に書かなければならないことがあるんだ。

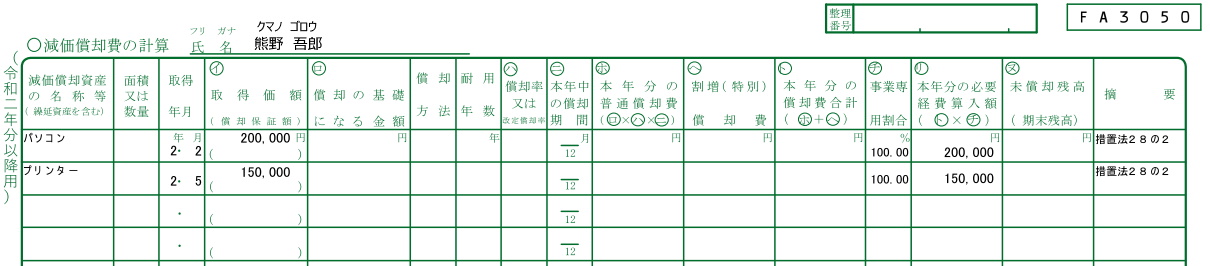

「青色申告決算書」の3頁に「減価償却の計算」という欄があるので、そこに購入した備品の名称、買った年月、金額などを書いて、一番右側の摘要欄に「措置法28の2」と書いてね。

これを書かないと、この特例は利用できないんだよ。

減価償却の計算記載例

少額減価償却資産の特例を利用するには、減価償却の計算欄に一定の事項を記入する必要があります。

会計ソフトを利用したり、国税庁の確定申告コーナーを利用したりするのであれば、必要な項目を入力することによって、「措置法28の2」は自動で表示されれます。

これを書かないと特例は利用できません。たとえソフトなどを利用したとしても、きちんと記載されているか注意が必要ですね。

画像はクリックで拡大します。

(スマホの場合は、横持ちしてタップしてください)

札幌市東区の税理士、木津憲亮(きつけんすけ)です。

1976年1月11日生まれ、奥尻島出身。

私は、個人事業主や小さな会社を専門に応援する税理士です。

このブログでは、個人事業主の方や小さな会社の経営者様が間違った知識で失敗したり、知らずに損をしたりすることのないようにという願いをこめて情報を発信しています。

あなたの夢の実現に、少しでもお役に立てれば幸いです。

プロフィール詳細はこちら