貸倒引当金とは

札幌市東区の税理士が執筆するお役立ちブログ。

今回のテーマは、「貸倒引当金で代金回収ができない場合に備えることができる」です。

青色申告の特典として貸倒引当金の計上ができると書きましたが、正確には一括評価による貸倒引当金の計上ができるです。

また、節税の効果があるとも言われていますが、その効果は極めて限定的。

2年目以降はむしろ節税と反対の効果が生ずることがあります。

では、今回もまず復習から。青色申告の特典、どんなものがあったかな。

このほか、隠れたメリットとして、推計課税がされないということがあります。

青色申告の特典についての解説、隠れたメリットを除けば、今回が最後のひとつだね。今日は、「貸倒引当金で代金回収ができない場合に備えることができる」について一緒に勉強しようね。

かしだおれひきあてきん?

はじめて聞く言葉だなぁ。それって何?

たしかに、なじみのない言葉かもしれないね。貸倒引当金というのは、未回収の売上代金(売掛金)や事業上の貸付金などが回収でいない場合に備えて、あらかじめ費用を計上しようというものなんだよ。

しかも、お金を払うこと無く費用にすることができるので、節税の効果があるといわれることが多いよ。

でも、あらかじめ費用にしたとしても、代金を回収できなかったら意味がない気がするんだけど・・・

おっ!吾郎くん、するどいね。

ぼくも、貸倒引当金はあまり積極的な意味はないと思っているよ。

本来は、適正な期間損益計算のために要請されるものなんだ。わかりやすくいうと、代金が将来回収できない可能性があって、今年起こったことにその原因の一部があるときには、合理的にその損失額を見積もって費用を計上することで、利害関係者に役立つ情報を提供することができるし、自分の経営判断にも役立つというものなんだ。

利害関係者って誰のこと?

個人事業の場合は会社の場合と比べて限られてくると思うけど、例えば商品の仕入先、銀行からお金を借りているとすればその銀行なんかがあてはまるよ。

へぇ~。じゃあ、貸倒引当金って重要なんじゃないの?

実際に商品を売った得意先が産手続開始の申立てをしているときなどは、代金回収の可能性がかなり低いので貸倒引当金(個別評価)を計上したほうがいいと思うよ。でも、青色申告の特典としての貸倒引当金(一括評価)は、あまり有用な情報を提供できると思えないし、これによって自分の経営の判断を誤るということもないのではないかと思うんだ。

なるほどねぇ。でも、節税にはなるんだよね?だったら絶対に計上したほうがいいんじゃないの?

実は、節税についてもあまり意味がないと思うんだ。

たしかに、お金を支払わずに費用を計上できるという部分を強調すれば、それはいいね👍って思うかもしれない。でも、この貸倒引当金として計上した費用の額は、翌年には戻入することになる。つまり、収入にしなければならないんだ。

そうすると、場合によっては、節税したつもりだったのに、次の年は反対の効果が😱ってことになるんだよ。

「貸倒引当金」の解説

のりあき税理士と吾郎くんが話していた「貸倒引当金」という特典。

どんな内容なのでしょうか。

また、ときには節税と逆の効果が出てしまうとはいったいどういうことなのか、一緒にみていきましょう。

青色申告の特典として、一括評価による貸倒引当金の計上が認められています。

他方、白色申告であっても、個別評価による貸倒引当金は計上することができます。

まずは、両者の違いについてみていきましょう。

一括評価による貸倒引当金とは

- 所得の種類が限定されます。

一括評価による貸倒引当金を計上できるのは、青色申告をしている者で、かつ、事業所得の場合に限られます。

ですから、例えば土地やマンションを貸して収入を得る不動産所得の場合には、計上できません。

- 計算方法

年末時点で未回収になっている売上代金(売掛金)や事業上の貸付金の残高の合計額に対して5.5%を乗じて計算した金額を費用に計上できます。

なお、金融業については3.3%を乗じることになっています。

また、これらの率を乗じて計算した金額を計上する必要はなく、この金額以下の金額がを計上することができるということです。

もし、個別評価による貸倒引当金を計上するときは、その対象となった売掛金等を除いて、一括評価による貸倒引当金を計算します。

(計算例)年末時点での売掛金が2,000あった場合

2,000×5.5%=110 と算出され、110以下の貸倒引当金を計上できます。

個別評価による貸倒引当金とは

- 所得の種類

個別評価による貸倒引当金を計上できるのは、事業所得、不動産所得、山林所得です。

また、白色申告の場合でも計上することができます。

- 計算方法

個別評価による貸倒引当金は、場合に応じて様々な計算方法がとられています。

例えば、相手が破産手続開始の申立てをしている場合は、その相手に対する売掛金等の残高に100分の50を乗じて計算した金額を費用に計上することができます。

(計算例)年末時点で、破産手続開始の申立てをしている得意先に対する売掛金が3,000あった場合

3,000×50/100=1,500 と算出され、1,500の貸倒引当金を計上できます。

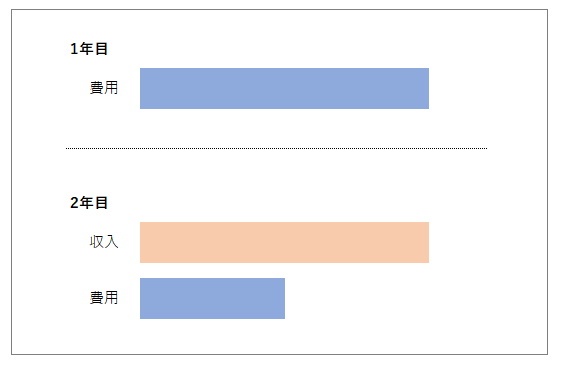

節税と逆の効果が出てしまう場合とは

場合によっては節税と逆の効果が出てしまうというのは、いったいどういうことでしょうか。

以下の計算例をみてみましょう。

- 1年目

貸倒引当金を初めて計上した年については、その計上した金額がそのまま費用になります。

上に示した、一括評価による貸倒引当金の例でいくと、

年末時点での売掛金が2,000なので、5.5%を乗じて110の貸倒引当金を計上できます。

うわぁ。これだと😱だね。節税になると思っていたのに、真逆!

そうだね。貸倒引当金を計上する目的は、節税ではなく、適正な期間損益計算だからね。

貸倒引当金に限ったことではないけれど、「節税」に惑わされて、本来の目的を離れて何かしらの行動をとると失敗することが多々あるよ。冷静に、慎重に考えて、失敗しないように気をつけてほしいと常々思うんだ。

札幌市東区の税理士、木津憲亮(きつけんすけ)です。

1976年1月11日生まれ、奥尻島出身。

私は、個人事業主や小さな会社を専門に応援する税理士です。

このブログでは、個人事業主の方や小さな会社の経営者様が間違った知識で失敗したり、知らずに損をしたりすることのないようにという願いをこめて情報を発信しています。

あなたの夢の実現に、少しでもお役に立てれば幸いです。

プロフィール詳細はこちら